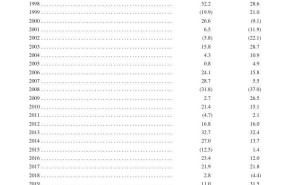

在金融界引发广泛讨论的焦点事件中,投资传奇沃伦·巴菲特通过伯克希尔·哈撒韦公司最新发布的2024年业绩报告,再次向全球展示了其无与伦比的投资智慧。这位94岁的投资巨擘,以一份耀眼的成绩单,不仅让伯克希尔的每股市值实现了25.5%的增长,超越了标普500指数0.5个百分点,更以自1964年以来累计55000倍的收益率,刷新了投资史上的奇迹。

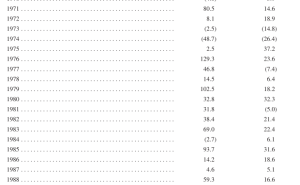

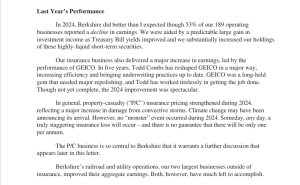

深入分析这份成绩单,我们发现了巴菲特投资策略中的三大核心要素。首要的是“时间的魔力”。伯克希尔年复一年地保持着19.9%的复合增长率,这一数字或许初看并不惊人,但累积60年后,初始的1万美元投资竟能膨胀至5.5亿美元。这一增长轨迹,恰似华尔街的一棵参天红杉,历经数十年的默默扎根,终成一方风景。

接下来,让我们聚焦于巴菲特资产配置的“韧性策略”。2024年伯克希尔的前五大重仓股,依旧聚焦于保险、能源、消费等经济波动较小的领域。这种组合在美联储紧缩政策下,展现出了极强的抗压能力。尤其是伯克希尔对西方石油的增持,完美诠释了“逆市布局”的智慧,揭示了超额收益往往源自市场共识之外的独特视角。

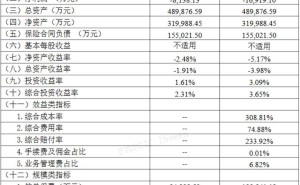

而伯克希尔最引人入胜之处,莫过于其企业治理的“复利效应”。巴菲特在致股东的信中,明确表达了公司不追逐短期收益的立场,而是将管理层与股东利益紧密相连,形成了强大的资本积累能力。当众多上市公司大股东忙于套现时,伯克希尔却在过去十年回购了30%的流通股,这种“精简策略”反而推动了股东价值300%的增长。

面对当前道琼斯指数34000点的高位,市场普遍担忧泡沫风险。然而,巴菲特用其跨越九次经济危机的投资历程告诉我们,真正的长期赢家,不在于追逐热门指标,而在于将“长期主义”融入血液的投资理念。当科技股热潮席卷全球,伯克希尔却在默默增持日本五大商社,这一举动或许预示着下一个价值洼地的出现。

最后,一组数据对比令人深思:自1964年起,1万美元投资于标普500指数,至今价值约为390万美元;而同样的本金,若投资于伯克希尔,则将跃升至5.5亿美元。这不仅仅是数字的差距,更是巴菲特投资哲学与科技时代碰撞出的璀璨火花,证明了在算法横行的华尔街,最朴素的价值投资法则依然拥有无可比拟的力量。