微众银行十周年之际,面临多重挑战与转型压力

作为国内首屈一指的数字银行和民营银行,微众银行在成立十周年之际,回顾了其辉煌的发展历程。自创立以来,微众银行凭借精准的用户洞察,推出了一系列符合国家政策导向的优质产品和服务,包括“微粒贷”、“微业贷”以及“微众银行财富+”等,这些创新产品极大地推动了数字金融的普及。

尤其在支持中小微企业方面,微众银行通过“微业贷”产品,利用数字化风控和高效服务,有效缓解了中小微企业的融资难题。截至2024年6月,该产品已覆盖全国30个省市自治区,服务超过500万家中小微企业,授信客户超过150万户,授信总额逾1.6万亿元。微众银行还为科创企业提供全周期支持,累计授信超3100亿元,彰显了其在金融科技领域的深厚实力。

然而,在光鲜的业绩背后,微众银行也面临着前所未有的挑战。随着用户增量的放缓和市场竞争的加剧,微众银行依赖微信和QQ两大平台的增长模式逐渐显现疲态。2024年半年报显示,微众银行上半年营业收入为196.38亿元,同比微降0.03%,尽管净利润同比增长15.8%,达到63.15亿元,但这一增长主要得益于成本控制和效率提升,而非主营业务的显著突破。这一变化标志着微众银行正步入一个亟需转型的关键时期。

高管团队的稳定性问题也开始浮出水面。微众银行的董事长顾敏和行长李南青均已在任超过9年,常务副行长黄黎明和副行长兼首席信息官马智涛也已在副行长岗位上任职超过8年。长期的高管任职可能削弱银行的创新和决策活力。根据相关规定,部分高管已接近或超过轮岗期限,需要进行职务调整,这无疑为微众银行的未来发展增添了一层不确定性。

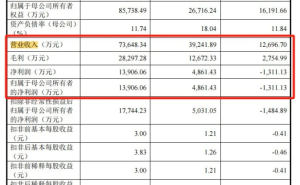

在业务发展方面,微众银行的总资产和贷款规模持续增长,但增速明显放缓。截至2024年6月30日,总资产达到5809.17亿元,同比增速为13.93%;发放贷款及垫款总额为4188.35亿元,同比增速为6.87%。与此同时,贷款损失准备持续增加,2021至2023年分别为123.77亿元、175.14亿元和202.67亿元,显示出贷款风险的上升。不良贷款率逐年攀升,拨备覆盖率持续下降,进一步凸显了微众银行在风险管理方面的挑战。

更为严重的是,微众银行在催收方面的不当行为引发了广泛的社会关注。微粒贷作为其核心产品,虽然为银行贡献了可观的业绩,但随着盈利压力的加大,催收手段变得愈加激进。暴力催收、个人信息泄露等问题频发,给借款人带来了极大的困扰。截至2024年12月16日,微众银行在黑猫投诉平台上的累计投诉量已达到40,645条,主要涉及暴力催收和隐私泄露等问题。这些不当行为不仅损害了借款人的权益,也严重损害了微众银行的声誉。

图:微众银行不良贷款率和拨备覆盖率

图:微众银行贷款损失准备

微众银行在快速发展的同时,也面临着资本结构、治理风险、业务管理以及催收问题等多重挑战。如何在激烈的市场竞争中保持持续增长,同时加强风险管理和合规建设,将是微众银行未来亟需解决的关键问题。